Quel est le rôle des ETF spot Bitcoin dans les portefeuilles d’investissement modernes ?

Aligné moins d’un an après ses trois événements de réduction de moitié, Bitcoin a connu trois courses haussières majeures au cours de ses 15 ans d’histoire. Après chaque année, en 2013, 2017 et 2021, le prix du Bitcoin baisse généralement de manière significative jusqu'à la suivante.

Cependant, le paysage des ETF post-Bitcoin semble avoir créé de nouvelles règles d’engagement. Depuis le 16 février, les flux d’ETF Bitcoin depuis le 11 janvier ont accumulé près de 5 milliards de dollars d’entrées nettes. Cela représente une pression d'achat de 102 887,5 BTC pour cette période, par Recherche BitMEX.

Comme prévu, iShares Bitcoin Trust (IBIT) de BlackRock est en tête avec 5,3 milliards de dollars, suivi du Wise Origin Bitcoin Fund (FBTC) de Fidelity avec 3,6 milliards de dollars et de l'ETF ARK 21Shares Bitcoin (ARKB) en troisième position avec 1,3 milliard de dollars.

Plus de cinq semaines de négociation d'ETF Bitcoin ont généré 10 milliards de dollars de fonds cumulés d'actifs sous gestion, ce qui a rapproché la capitalisation boursière totale de la cryptographie de 2 000 milliards de dollars. Ce niveau d'engagement du marché a été observé pour la dernière fois en avril 2022, pris en sandwich entre l'effondrement de Terra (LUNA) et un mois après le La Réserve fédérale a entamé son cycle de hausse des taux d’intérêt.

La question est de savoir comment la nouvelle dynamique du marché axée sur les ETF Bitcoin semble façonner le paysage cryptographique à l’avenir ?

Impact de 10 milliards de dollars d'actifs sous gestion sur le sentiment du marché et l'intérêt institutionnel

Pour comprendre l’impact du prix du Bitcoin sur l’ensemble du marché de la cryptographie, nous devons d’abord comprendre :

- Qu’est-ce qui détermine le prix du Bitcoin ?

- Qu’est-ce qui anime le marché de l’altcoin ?

La réponse à la première question est simple. L'offre limitée de 21 millions de BTC de Bitcoin se traduit par une rareté, renforcée par un puissant réseau informatique de mineurs. Sans lui et sans son algorithme de preuve de travail, Bitcoin n’aurait été qu’un autre actif numérique copié.

Cette pénurie numérique, soutenue par les actifs physiques dans le matériel et l'énergie, se dirige vers une quatrième réduction de moitié en avril, ramenant le taux d'inflation du Bitcoin en dessous de 1%, à 93,49% des bitcoins déjà extraits. De plus, le vecteur d’hébergement durable contre les mineurs de Bitcoin a diminué à mesure qu’ils augmentaient les sources renouvelables.

En termes pratiques, cela donne la perception du Bitcoin comme d'une monnaie saine, durable et sans autorisation, indisponible pour une falsification arbitraire comme c'est le cas pour toutes les monnaies fiduciaires. À son tour, la proposition simple et le statut de pionnier de Bitcoin dominent le marché de la cryptographie, avec actuellement une domination de 49,5 %.

Par conséquent, le marché de l’altcoin tourne autour du Bitcoin, servant de point de référence pour le sentiment du marché. Il existe des milliers d’altcoins parmi lesquels choisir, ce qui crée une barrière à l’entrée, car leur juste valeur est difficile à évaluer. La hausse du prix du Bitcoin renforce la confiance des investisseurs dans de telles spéculations.

Étant donné que les altcoins ont une capitalisation boursière considérablement inférieure par jeton individuel, leurs mouvements de prix entraînent des gains de bénéfices plus importants. Au cours des trois derniers mois, cela a été démontré par SOL (+98%), AVAX (+93%) et IMX (+130%) parmi de nombreux autres altcoins.

Les investisseurs qui cherchent à s’exposer à des bénéfices plus élevés grâce aux altcoins à plus petite capitalisation bénéficient alors de l’effet d’entraînement des intérêts Bitcoin. En plus de cette dynamique, les altcoins offrent des cas d'utilisation uniques qui vont au-delà de l'aspect monétaire solide du Bitcoin :

- finance décentralisée (DeFi) – prêts, emprunts, échanges

- jeu pour gagner tokenisé

- envois de fonds transfrontaliers avec des règlements quasi instantanés et des frais négligeables

- jetons d’utilité et de gouvernance pour les protocoles DeFi et basés sur l’IA.

Avec les ETF Bitcoin désormais en jeu, le capital institutionnel est aux commandes. La croissance rapide des actifs sous gestion des ETF Bitcoin négociés au comptant a été un succès sans faille. Par exemple, lorsque l'ETF SPDR Gold Shares (GLD) a été lancé en novembre 2004, il a fallu un an pour que le fonds atteigne le niveau d'actif net total de 3,5 milliards de dollars, que l'IBIT de BlackRock a atteint en un mois.

À l’avenir, les baleines continueront de faire grimper le prix du Bitcoin grâce à des allocations stratégiques.

Intégration stratégique des ETF Spot Bitcoin dans les portefeuilles d'investissement

Ayant reçu la bénédiction de légitimité du Securities and Commission Exchange (SEC), les ETF Bitcoin ont donné aux conseillers financiers le pouvoir d'attribuer. Il n’y a pas de meilleur indicateur que les banques américaines qui cherchent à obtenir l’approbation de la SEC pour leur accorder le même pouvoir.

En collaboration avec le Bank Policy Institute (BPI) et l'American Bankers Association (ABA), les groupes de pression bancaires plaident auprès de la SEC pour qu'elle abroge la règle du Staff Accounting Bulletin 121 (SAB 121), promulguée en mars 2022. En cherchant à exempter les banques de exigences en matière de bilan, ils pourraient augmenter l’exposition de leurs clients aux crypto-monnaies.

Même sans la part bancaire de l’allocation Bitcoin, le potentiel d’entrées dans les portefeuilles d’investissement est substantiel. En décembre 2022, la taille du marché américain des ETF s'élevait à 6 500 milliards de dollars d'actifs nets totaux, soit 22 % des actifs gérés par les sociétés d'investissement. Le Bitcoin étant un puissant moyen de lutte contre l’inflation, les arguments en faveur de son allocation ne sont pas difficiles à faire valoir.

Stefan Rust, PDG de Truflation par Cointelegraph, a déclaré :

« Dans cet environnement, Bitcoin est une bonne valeur refuge. Il s'agit d'une ressource limitée, et cette rareté garantira que sa valeur augmentera avec la demande, ce qui en fera finalement une bonne classe d'actifs pour stocker de la valeur, voire pour en augmenter la valeur.

Sans détenir de véritables BTC et sans s’attaquer aux risques d’auto-détention, les conseillers financiers peuvent facilement faire valoir que même 1 % de l’allocation Bitcoin a le potentiel d’augmenter les rendements tout en limitant l’exposition au risque de marché.

Équilibrer les rendements améliorés avec la gestion des risques

Selon Sui Chung, PDG de CF Benchmarks, les gestionnaires de fonds communs de placement, les conseillers en investissement enregistrés (RIA) et les sociétés de gestion de patrimoine utilisant les réseaux RIA sont en effervescence face à l'exposition au Bitcoin via les ETF Bitcoin.

« Nous parlons de plateformes qui comptent individuellement les actifs sous gestion et les actifs sous conseil dépassant un billion de dollars… Une très grande écluse qui était auparavant fermée s'ouvrira, très probablement dans environ deux mois. »

Sui Chung à CoinDesk

Avant l’approbation des ETF Bitcoin, Standard Chartered prévoyait que cette écluse pourrait générer des entrées de 50 à 100 milliards de dollars rien qu’en 2024. Matt Hougan, directeur des investissements pour Bitwise Bitcoin ETF (maintenant à 1 milliard de dollars d'actifs sous gestion) a noté que les RIA ont fixé des allocations de portefeuille entre 1 % et 5 %.

Ceci est basé sur l'enquête Bitwise/VettaFi publiée en janvier, dans laquelle 88 % des conseillers financiers considéraient les ETF Bitcoin comme un catalyseur majeur. Le même pourcentage a noté que leurs clients avaient posé des questions sur l’exposition à la cryptographie l’année dernière. Plus important encore, le pourcentage de conseillers financiers qui conseillent des allocations cryptographiques plus importantes, supérieures à 3 % du portefeuille, a plus que doublé, passant de 22 % en 2022 à 47 % en 2023.

Il est intéressant de noter que 71 % des conseillers préfèrent l’exposition au Bitcoin plutôt qu’à l’Ethereum. Étant donné qu’Ethereum est un projet de codage en cours destiné à des fins autres que l’argent solide, cela n’est pas si surprenant.

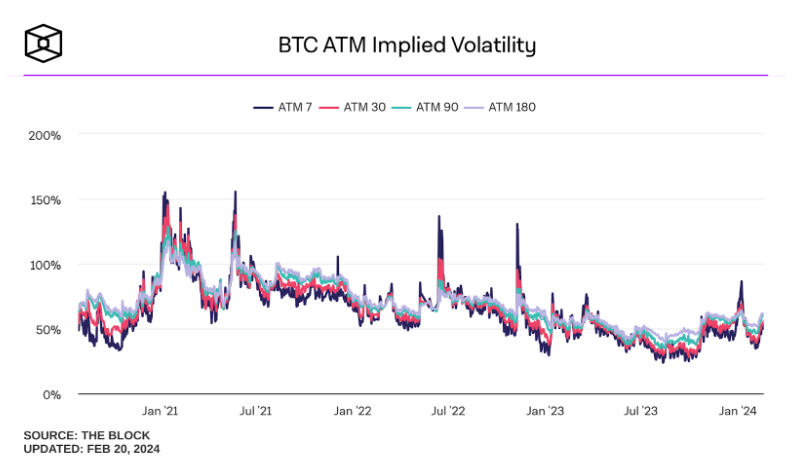

Dans une boucle de rétroaction, des allocations plus importantes de Bitcoin stabiliseraient la volatilité implicite de Bitcoin. Actuellement, la volatilité implicite at-the-money (ATM) de Bitoin, reflétant le sentiment du marché quant à l'évolution probable des prix, s'est atténuée par rapport à la forte hausse qui a conduit aux approbations des ETF Bitcoin en janvier.

Avec les quatre périodes (7 jours, 30 jours, 90 jours, 180 jours) se situant au-dessus de la fourchette de 50 %, le sentiment du marché est aligné sur l'indice crypto de peur et de cupidité entrant dans la zone de « cupidité » élevée. Dans le même temps, étant donné qu’un plus grand mur d’acheteurs et de vendeurs est érigé, un plus grand pool de liquidités conduit à une découverte plus efficace des prix et à une volatilité réduite.

Cependant, il reste encore quelques obstacles à surmonter.

Tendances futures en matière d’investissement cryptographique et ETF Bitcoin au comptant

Contre les entrées de Bitcoin ETF, Grayscale Bitcoin Trust BTC (GBTC) a été responsable de 7 milliards de dollars de sorties. Cette pression à la vente résulte des frais relativement élevés du fonds de 1,50 % par rapport aux frais de 0,12 % de l'IBIT (pour la période de renonciation de 12 mois). Combiné à des prises de bénéfices, cela a exercé une forte pression à la vente.

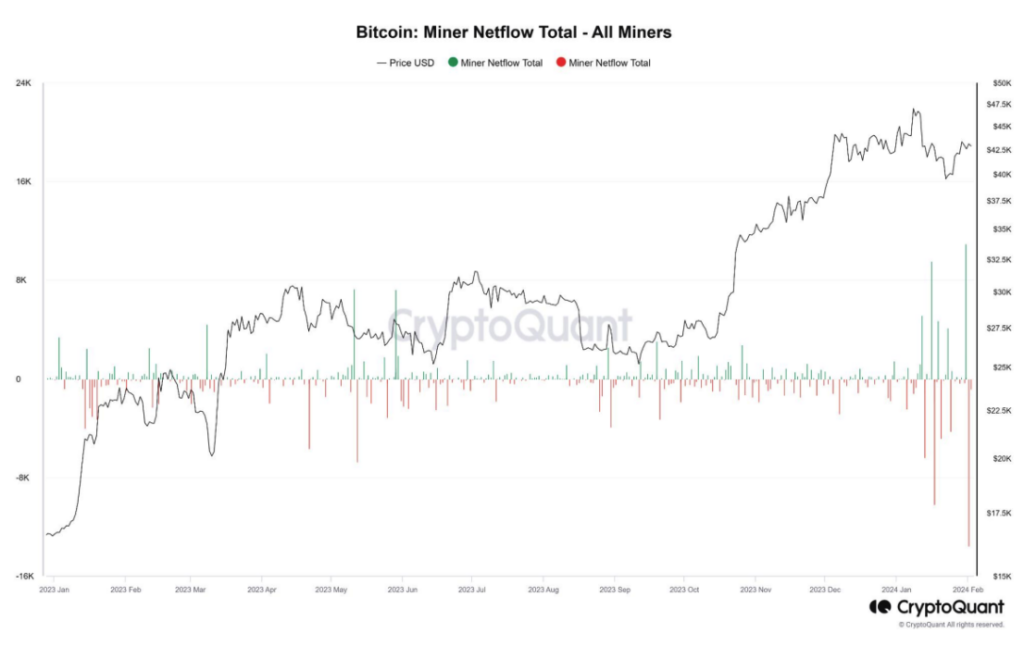

Au 16 février, GBTC détenait 456 033 bitcoins, soit quatre fois plus que tous les ETF Bitcoin réunis. En plus de cette pression de vente encore résolue, les mineurs se préparent à la réduction de moitié du Bitcoin après la quatrième division en vendant du BTC pour réinvestir. Selon Bitfinex, cela a entraîné des sorties d’une valeur de 10 200 BTC.

Au quotidien, les mineurs de Bitcoin génèrent environ 900 BTC. Pour les entrées hebdomadaires d’ETF, au 16 février, BitMEX Research a signalé un ajout de +6 376,4 BTC.

Jusqu'à présent, cette dynamique a élevé le prix du BTC à 52,1 000 $, le même prix que Bitcoin détenait en décembre 2021, juste un mois après son niveau ATH de 68,7 $ le 10 novembre 2021. À l'avenir, 95 % de l'offre de Bitcoin est bénéficiaire, ce qui est vouée à exercer des pressions à la vente du fait des prises de bénéfices.

Pourtant, la pression exercée sur la SEC par le lobby bancaire indique que la pression acheteuse éclipsera de telles sorties de marché. D’ici mai, la SEC pourrait encore stimuler l’ensemble du marché de la cryptographie avec l’approbation de l’Ethereum ETF.

Dans ce scénario, Standard Chartered prévoit que le prix de l’ETH pourrait dépasser 4 000 $. À moins d’un bouleversement géopolitique majeur ou d’un krach boursier, le marché de la cryptographie pourrait s’attendre à une répétition de la tendance haussière de 2021.

Conclusion

L’érosion de la monnaie est un problème mondial. Une augmentation des salaires ne suffit pas à dépasser l’inflation, obligeant les individus à adopter des comportements d’investissement toujours plus risqués. Sécurisé par les mathématiques cryptographiques et la puissance de calcul, Bitcoin représente un remède à cette tendance.

À mesure que l’économie numérique se développe et que les ETF Bitcoin remodèlent le monde financier, les comportements des investisseurs et des conseillers sont de plus en plus axés sur le numérique. Ce changement reflète une évolution sociétale plus large vers la numérisation, soulignée par 98 % des personnes souhaitant des options de travail à distance et préférant donc les communications purement numériques. De telles préférences numériques influencent non seulement notre travail mais également nos choix d’investissement, ce qui indique une acceptation plus large des actifs numériques comme le Bitcoin dans les portefeuilles modernes.

Les conseillers financiers sont sur le point de considérer l’exposition au Bitcoin comme un booster de rendement du portefeuille. En 2022, le prix du Bitcoin a été sévèrement supprimé à la suite d’une longue série de faillites cryptographiques et de problèmes de durabilité.

Cette offre de FUD a été épuisée, laissant la dynamique du marché à l’œuvre. L’approbation des ETF Bitcoin pour l’exposition institutionnelle représente une refonte révolutionnaire du paysage cryptographique, conduisant le prix du BTC à se rapprocher de plus en plus de son ATH précédent.

L'article Quel est le rôle des ETF spot Bitcoin dans les portefeuilles d'investissement modernes ? est apparu en premier sur CryptoSlate.