L’intérêt ouvert pour Ethereum augmente à mesure que le battage médiatique du marché autour des ETF spot se développe

Les ETF Spot Ethereum ont enregistré des débuts commerciaux robustes aux États-Unis le 24 juillet après des mois de spéculation et d’incertitude réglementaire.

Les ETF ont enregistré un volume impressionnant de 1,11 milliard de dollars lors de la première journée de négociation, grâce aux entrées de 266,5 millions de dollars de BlackRock. Au cours des 90 premières minutes de négociation, les ETF ETH ont enregistré un volume de transactions de 361 $, ce qui reflète un fort intérêt et une forte confiance dans Ethereum.

Même si le volume de transactions du premier jour pour les ETF Ethereum représente encore environ un quart du volume des ETF Bitcoin lors de leur lancement, il s’agit néanmoins d’une évolution majeure pour l’ETH. Outre une brève hausse du prix spot, l’augmentation de l’intérêt pour les ETF a également affecté le marché des produits dérivés.

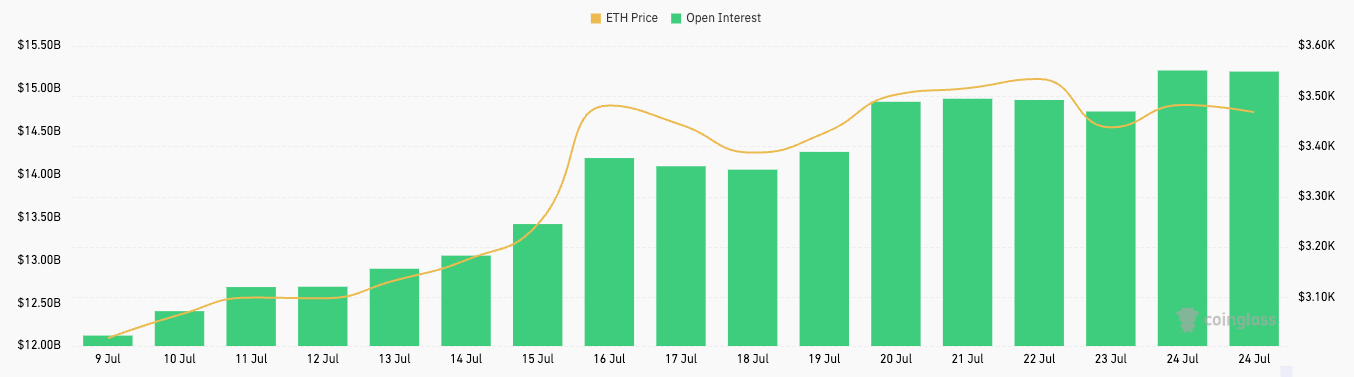

Les produits dérivés d’Ethereum ont connu un mois de juin volatil, mais un mois de juillet relativement calme. Au cours de la semaine dernière, l’ensemble du marché des produits dérivés a connu une croissance progressive mais notable qui semble s’être accélérée après le lancement des ETF. Les données de CoinGlass ont montré une hausse constante de l’intérêt ouvert sur les options, en particulier le 24 juillet, lorsqu’il a atteint 7,39 milliards de dollars.

Les contrats à terme sur Ethereum ont suivi une tendance similaire, même si la taille plus importante du marché signifiait que l’augmentation de 460 millions de dollars de l’intérêt ouvert n’apparaissait pas comme une hausse aussi significative.

Une hausse de l’intérêt ouvert est significative car elle entraîne souvent une augmentation de la liquidité et du volume des échanges, offrant à Ethereum une structure de marché plus robuste. Alors que l’activité de négociation autour des ETF ETH s’intensifie dans les semaines à venir, nous pouvons nous attendre à ce que le marché des produits dérivés poursuive sa trajectoire ascendante.

L’intérêt croissant des institutions pour les ETF ETH pourrait très bien se traduire par des produits dérivés. Les investisseurs institutionnels et avertis pourraient commencer à utiliser des stratégies de trading de base, ce qui entraînerait une augmentation de l’OI et du volume des produits dérivés.

Le trading de base est une stratégie sophistiquée qui consiste à tirer parti de la différence de prix entre le marché au comptant et le marché à terme. Il est devenu une part importante du marché Bitcoin, en particulier après le lancement des ETF Bitcoin. Une analyse précédente de CryptoSlate a révélé que le trading de base Bitcoin a considérablement influencé le marché, conduisant à une action de prix stable qui défie les entrées et le volume observés dans les ETF spot. Avec l’introduction des ETF Ethereum, une chose similaire pourrait également se produire sur le marché ETH.

Bien que cette stratégie de trading supprime toute action significative sur les prix, elle pourrait être de bon augure pour Ethereum en augmentant l’OI, créant ainsi un marché des produits dérivés plus liquide et plus actif. Un tel marché améliore les capacités de découverte des prix et de gestion des risques.

Cependant, si une transaction de base impliquant des ETF et des produits dérivés Ethereum gagne beaucoup de terrain, cela pourrait avoir un impact négatif sur le marché. Le risque le plus important pour Ethereum vient du potentiel de manipulation du marché, où de grands acteurs institutionnels pourraient exploiter les écarts pour manipuler les prix.

De plus, si le trading de base devient trop encombré, cela pourrait réduire la rentabilité de la stratégie, entraînant des sorties brutales et déclenchant potentiellement de fortes corrections. Compte tenu de la taille du marché DeFi d’Ethereum, cela pourrait s’avérer particulièrement dangereux pour la pièce.

L’intérêt ouvert pour Ethereum augmente à mesure que le battage médiatique du marché autour des ETF au comptant grandit est apparu en premier sur CryptoSlate.