Les analystes s’affrontent sur l’avenir des ETF Bitcoin alors que l’intérêt institutionnel est à la traîne

Prise rapide

Jim Bianco, responsable de Bianco Research, a vivement critiqué les ETF Bitcoin en raison de leurs problèmes de centralisation.

Bianco a récemment déclaré :

« Un ETF spot n’est PAS, ne le répétez pas, décentralisé !

Il estime également que les principaux investisseurs dans ces ETF sont

« Jetons de poker Orange FOMO pour les petits commerçants en papier (degens). »

Bien que le Bitcoin s’échange à environ 63 000 $ au moment de la publication – contre 49 000 $ lors du lancement de l’ETF – Bianco estime que ces détenteurs sont proches du seuil de rentabilité et pourraient devenir de gros vendeurs si la valeur de la crypto phare entre dans une tendance à la baisse.

Au cours des 11 dernières séances de bourse, selon les données de Farside, les ETF BTC ont connu des sorties de capitaux au cours de 8 jours de bourse, mais le prix se situait entre 60 000 et 67 000 dollars.

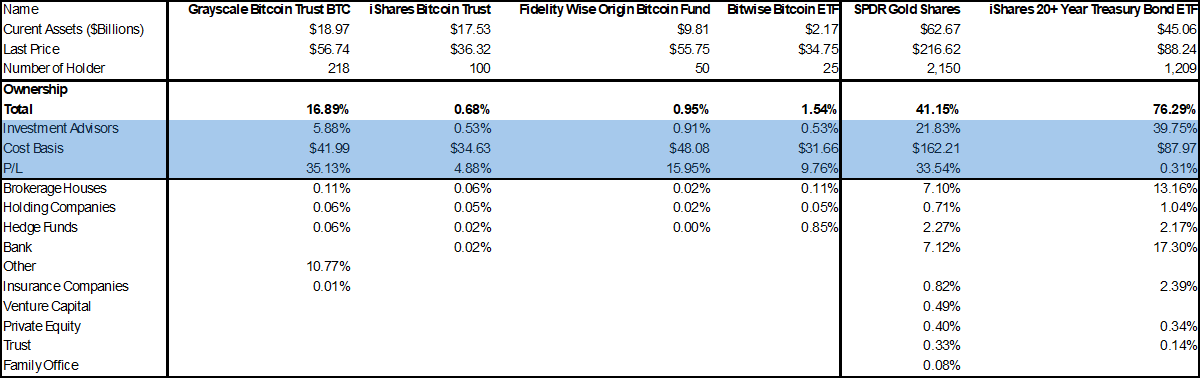

Les données de Citibank, partagées par Bianco, montrent que les conseillers en investissement représentent environ 35 % de tous les ETF. Cependant, ils détiennent moins de 1 % des nouveaux ETF Bitcoin au comptant comme l’IBIT de BlackRock, le FBTC de Fidelity et le BITB de Bitwise.

Cela contraste fortement avec l’ETF d’actions aurifères SPDR (GLD), qui a une allocation de 22 % par les conseillers en investissement, et l’ETF d’obligations du Trésor iShares à plus de 20 ans (TLT) avec une allocation de 40 %.

L’analyste de Bloomberg ETF, Eric Balchunas, a proposé un contrepoint, notant que la majorité des dépôts 13F, qui révèlent des participations institutionnelles, n’ont pas encore été déposés. Il s’attend à ce que plus de 500 conseillers déclarent détenir des actions de l’un des ETF spot BTC d’ici le 15 mai, ce qui battre des records pour les trois premiers mois d’un nouveau fonds.

Balchunas fait valoir que les conseillers évoluent plus lentement que les investisseurs particuliers et que, bien que les avoirs actuels soient pour la plupart petits, les ETF pourraient atteindre 40 % de participation des conseillers au fil du temps, comme le contrat à terme Bitcoin ETF BITO.

À mesure que les nouveaux ETF au comptant Bitcoin trouvent leur place, le bras de fer entre la demande institutionnelle et la demande de détail façonnera leurs trajectoires et mettra à l’épreuve la thèse du « FOMO orange » de Bianco.

L’article Les analystes s’affrontent sur l’avenir des ETF Bitcoin alors que les intérêts institutionnels sont à la traîne apparaît en premier sur CryptoSlate.