Le ratio NUPL montre pourquoi les détenteurs à long terme sont de meilleurs indicateurs du marché

Les mesures Bitcoin ajustées en fonction des entités fournissent une vue précise du sentiment du marché en filtrant les transactions non économiques. Cela est particulièrement important lors de l’analyse des profits et pertes nets non réalisés, tels que le LTH-NUPL et le STH-NUPL.

Les mesures non ajustées en fonction des entités peuvent présenter des données biaisées, floues ou incorrectes, car elles incluent toutes les transactions, même les transferts internes au sein de la même entité. Ces transactions « internes » ne représentent pas une activité économique réelle, mais peuvent gonfler ou dégonfler artificiellement le niveau apparent de profits ou de pertes non réalisés.

Par exemple, des transferts internes importants peuvent créer l’illusion d’une activité accrue du marché ou d’une prise de bénéfices, ce qui entraîne de fausses interprétations des sommets ou des creux du marché et, en fin de compte, des prévisions de marché inexactes.

Le LTH-NUPL ajusté en fonction de l’entité est une mesure avancée qui prend en compte l’activité économique réelle des détenteurs à long terme en excluant ces transactions « internes ». Cela permet de filtrer l’activité des grands acteurs institutionnels qui sont devenus omniprésents dans l’industrie depuis le lancement des ETF Bitcoin spot.

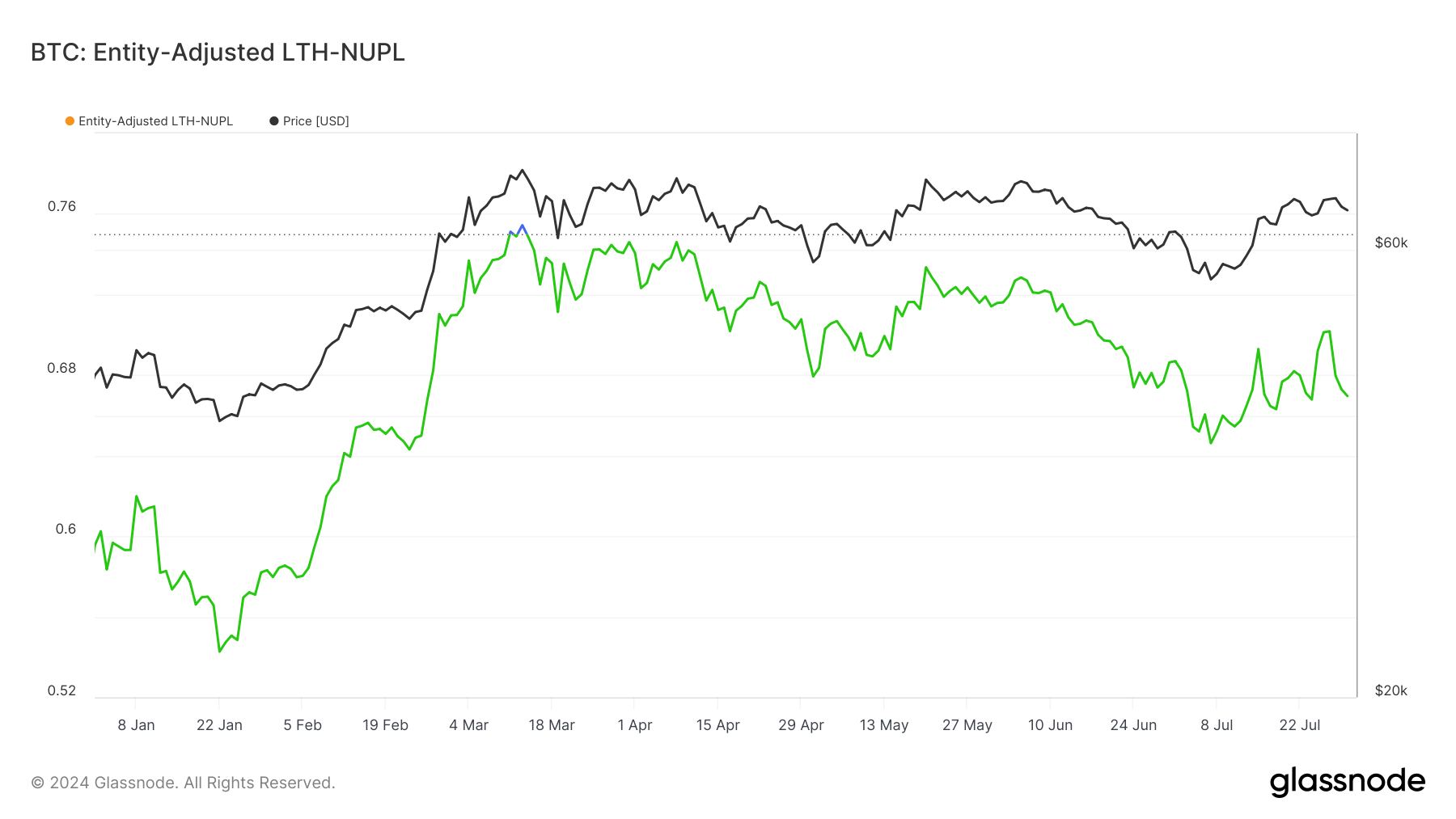

Historiquement, le LTH-NUPL a été un indicateur fiable du sentiment du marché, en particulier pour identifier les sommets et les creux du marché. Lorsque le LTH-NUPL dépasse 0,7, il signale généralement le début d’une phase d’euphorie ou de cupidité sur le marché. Cette phase est souvent corrélée aux sommets du marché, car les détenteurs à long terme réalisent des bénéfices non réalisés importants. À l’inverse, les valeurs comprises entre 0,5 et 0,7 indiquent une phase de croyance ou de déni, selon la direction du prix.

En 2024, le LTH-NUPL est resté constamment au-dessus de 0,5, ce qui suggère une forte croyance dans la tendance à la hausse du marché parmi les détenteurs à long terme. La mesure est brièvement passée dans la phase de cupidité du 11 au 13 mai, montrant une euphorie de courte durée alors que Bitcoin atteignait son nouveau sommet historique.

Depuis juillet, le LTH-NUPL suit une tendance à la hausse avec une volatilité importante, atteignant 0,70 le 27 juillet avant de diminuer légèrement à 0,66 le 31 juillet.

Cette tendance à la hausse du LTH-NUPL reflète la confiance des détenteurs à long terme dans la reprise continue du marché malgré une volatilité occasionnelle. La résilience de la mesure au-dessus de 0,5 tout au long de l’année montre la conviction soutenue de la cohorte.

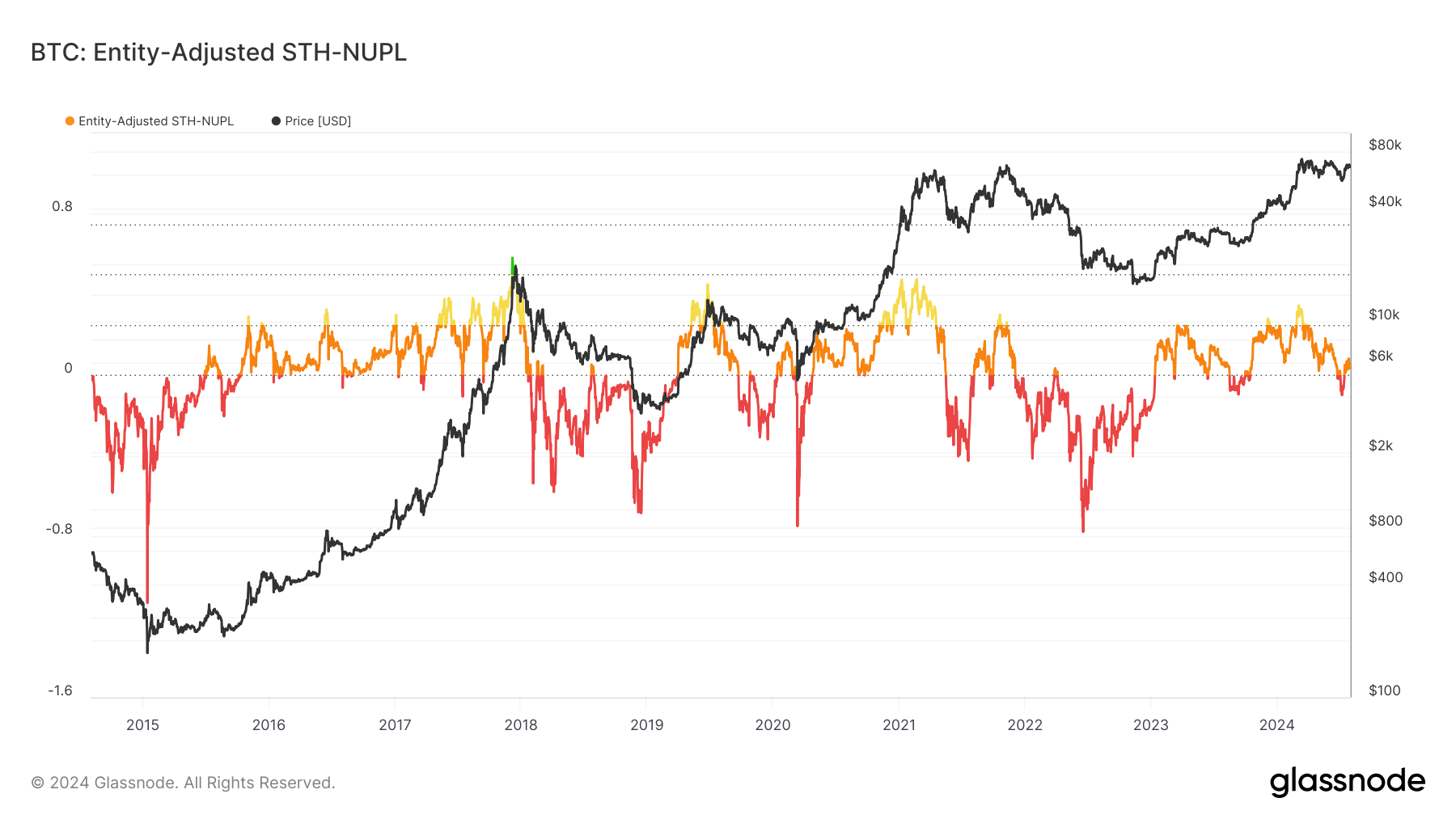

Le STH-NUPL ajusté en fonction de l’entité mesure quant à lui le profit ou la perte net non réalisé des détenteurs à court terme, définis comme des entités détenant des bitcoins pendant moins de 155 jours. Historiquement, le STH-NUPL a été moins efficace pour prédire les sommets et les creux du marché que le LTH-NUPL.

Au cours de la période haussière du Bitcoin en décembre 2017, le STH-NUPL est brièvement entré dans la phase de croyance/déni. Cependant, il a principalement oscillé entre 0 et 0,24, indiquant un état d’espoir ou de peur parmi les détenteurs à court terme, avec une volatilité extrême correspondant aux mouvements de prix.

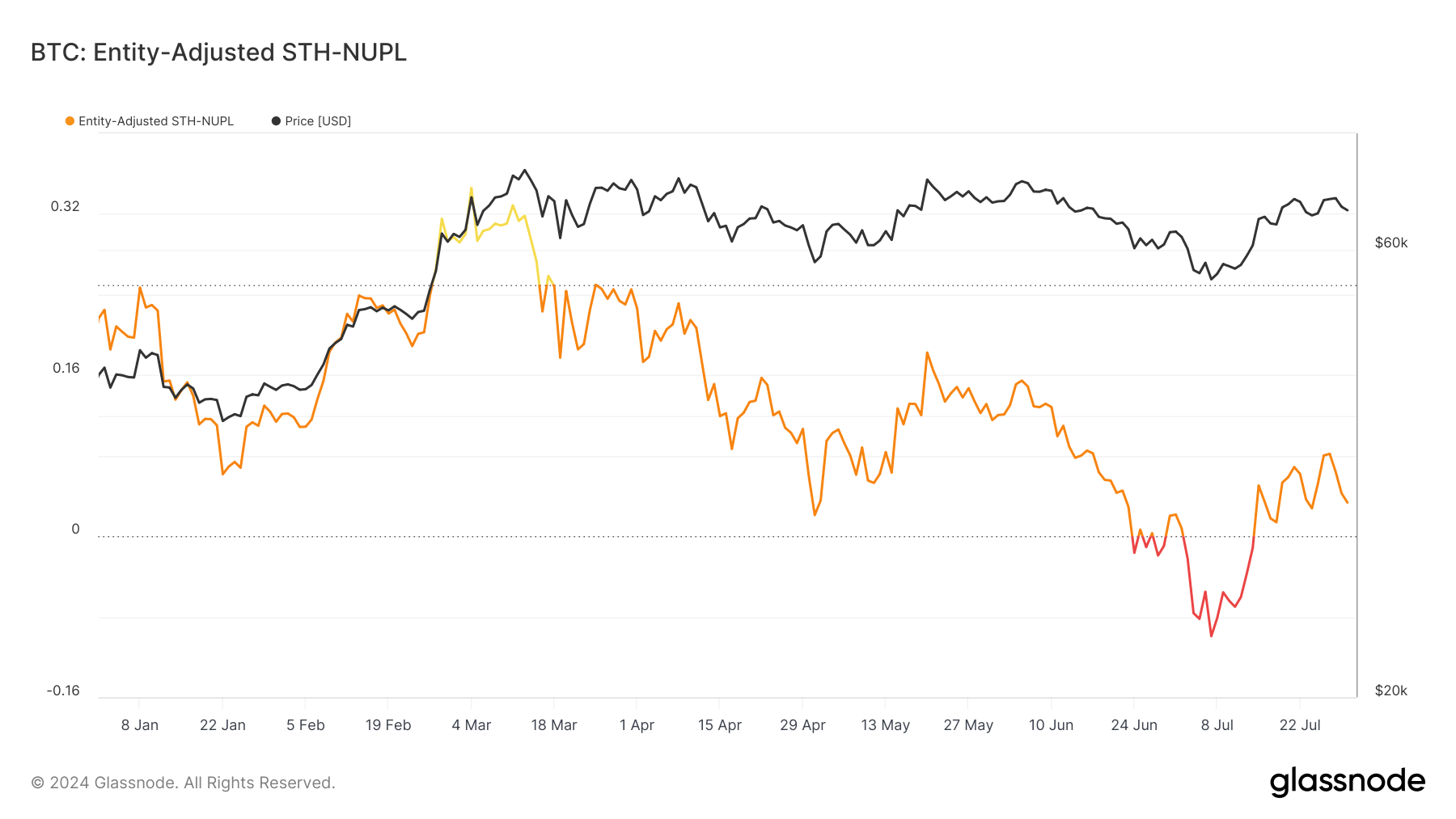

Cette année, le ratio STH-NUPL a connu autant de volatilité que son homologue LTH. Le ratio est entré dans la catégorie d’optimisme au-dessus de 0,24 en mars, pour ensuite retomber en territoire de capitulation en dessous de 0 fin juin et mi-juillet. Cette baisse reflète la sévère correction du marché et la panique qui s’en est suivie parmi les détenteurs à court terme.

Depuis le 7 juillet, le STH-NUPL suit une tendance à la hausse, dépassant 0 et entrant dans la catégorie espoir le 15 juillet. Au 31 juillet, la mesure se situe à 0,033, une légère baisse par rapport au récent sommet de 0,081 du 27 juillet. Cette tendance à la hausse indique une reprise progressive du sentiment du marché parmi les détenteurs à court terme, bien qu’il reste prudent et incertain.

La disparité entre LTH-NUPL et STH-NUPL met en évidence les comportements et les sentiments contrastés des détenteurs à long terme et à court terme. Les valeurs plus élevées et plus stables de LTH-NUPL suggèrent une croyance plus forte et plus cohérente dans le potentiel à long terme du marché. Ayant conservé leurs actifs au cours de divers cycles de marché, les détenteurs à long terme font preuve d’une plus grande résilience et d’une plus grande confiance, contribuant à l’efficacité de la mesure pour prédire les sommets et les creux du marché.

En revanche, les valeurs plus faibles et la volatilité plus élevée du STH-NUPL reflètent la sensibilité des détenteurs à court terme aux fluctuations du marché. Les détenteurs à court terme sont plus susceptibles de réagir aux mouvements de prix immédiats, ce qui entraîne des changements fréquents entre les phases d’espoir, de peur et de capitulation. Ce comportement réactif fait du STH-NUPL un indicateur moins fiable des tendances du marché à long terme.

La capacité du LTH-NUPL à signaler les sommets du marché est ancrée dans le comportement des détenteurs à long terme pendant les phases euphoriques. Lorsque le LTH-NUPL dépasse 0,7, cela indique que les détenteurs à long terme sont assis sur des bénéfices non réalisés substantiels. Historiquement, cela a conduit à des activités de prise de bénéfices, déclenchant ensuite des corrections ou des sommets du marché.

Le ratio NUPL montre pourquoi les détenteurs à long terme sont de meilleurs indicateurs du marché est apparu en premier sur CryptoSlate.