Le prix du Bitcoin reflète la dynamique commerciale de base, pas la suppression

Prise rapide

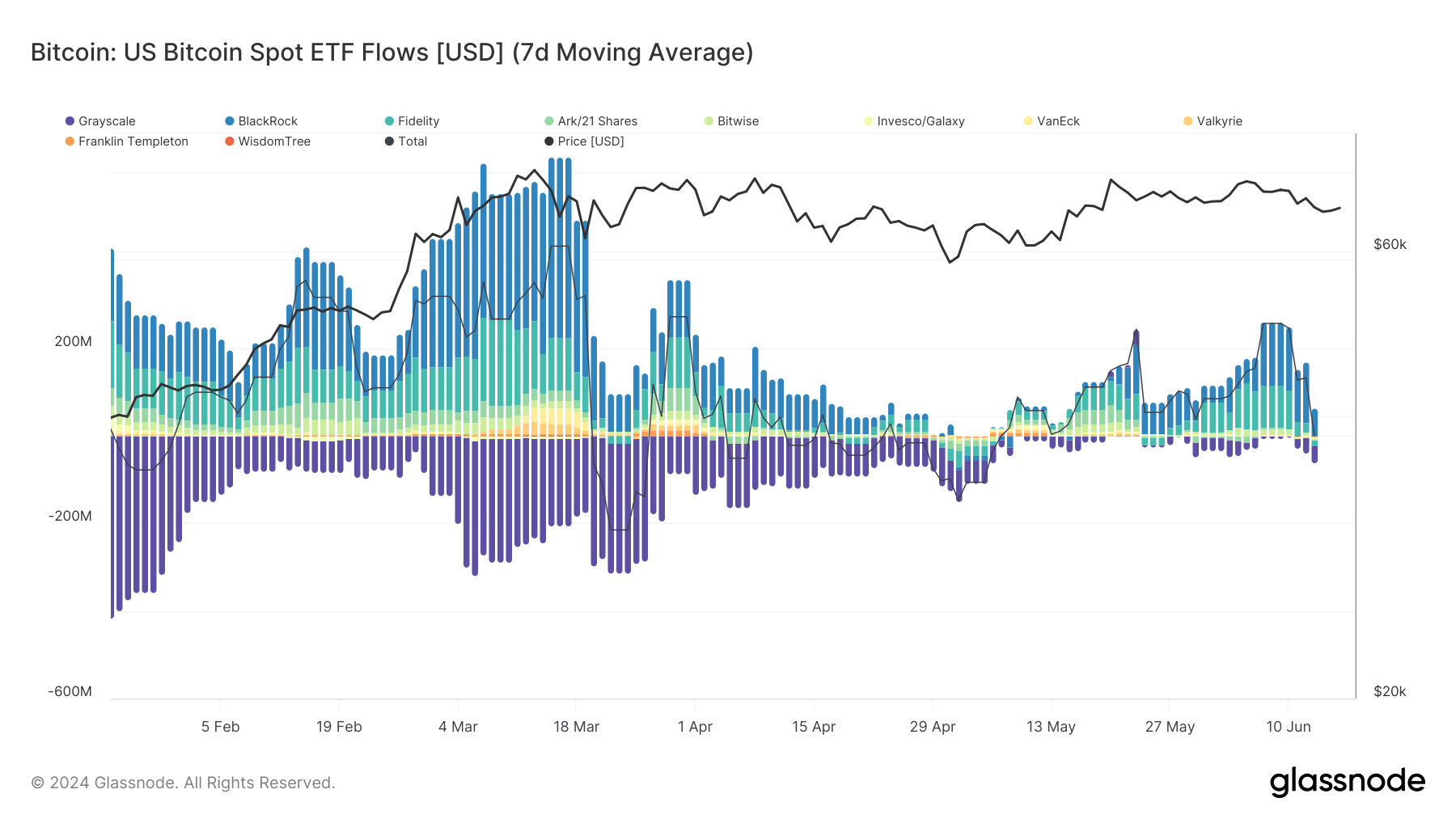

Depuis le 10 juin, le Bitcoin a connu une baisse notable, passant d’environ 72 000 dollars à 65 200 dollars. Cette baisse coïncide avec une activité importante des fonds négociés en bourse (ETF) Bitcoin, qui ont enregistré des sorties d’environ 580,6 millions de dollars, selon les données de Farside.

Cela contraste fortement avec les 19 jours de bourse consécutifs précédents, un record d’entrées, s’élevant à environ 4 milliards de dollars, qui coïncidaient avec le prix du Bitcoin d’environ 60 000 $ à 72 000 $ entre le 13 mai et le 7 juin.

Les sorties récentes représentent environ 4,3 % des entrées totales, ce qui correspond à une correction d’environ 10 % du prix du Bitcoin.

Cet écart a conduit à se demander pourquoi le prix du Bitcoin n’a pas augmenté malgré des afflux importants. Une explication plausible est le « trading de base », une stratégie utilisée par les hedge funds et les investisseurs.

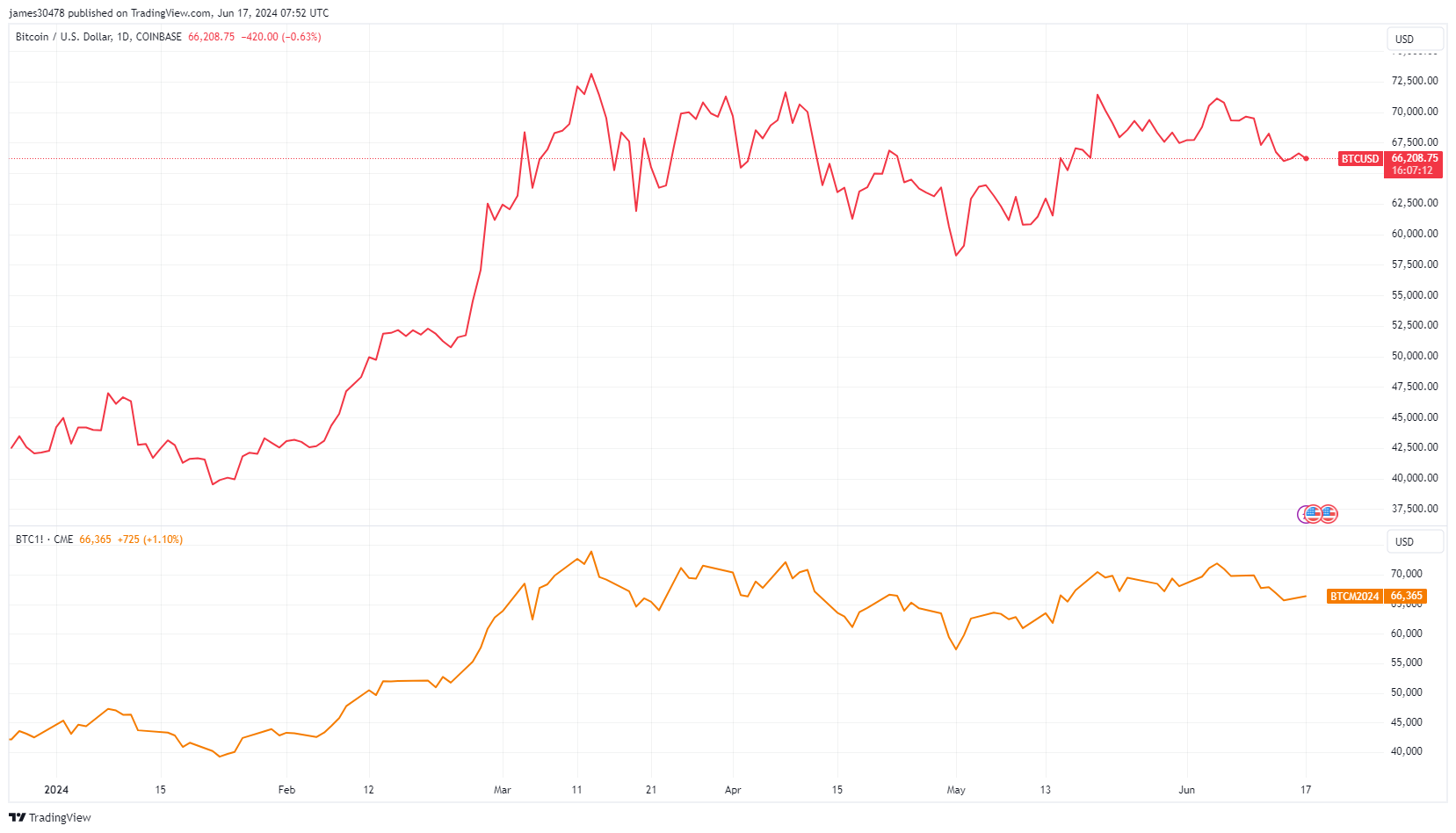

Dans cette stratégie, les investisseurs prennent des positions longues sur les produits ETF au comptant sous-jacents et vendent à découvert le marché à terme, créant ainsi une transaction nette neutre qui les protège, que le prix augmente ou baisse. Les investisseurs se concentrent sur l’écart entre le prix au comptant et le prix à terme, car cet écart détermine la rentabilité de la transaction de base.

Cette approche est influencée par les taux de financement positifs actuels, qui se situent autour de 6%, selon Coinglass. Les traders sont prêts à supporter des coûts plus élevés pour exploiter des positions longues sur Bitcoin, en utilisant souvent des contrats à terme calendaires sur le CME. Ces contrats à terme, qui se négocient à une prime par rapport au prix au comptant, peuvent être reconduits via un processus appelé « roll forward ». Le CME définit cela comme la sortie d’un contrat à terme expirant tout en entrant simultanément dans un nouveau avec une date d’expiration ultérieure, prolongeant ainsi la position sans interruption.

En vendant à découvert sur le marché à terme tout en étant long sur le marché au comptant, les traders créent une couverture qui atténue les mouvements de prix, ce qui entraîne la « suppression » observée du prix du Bitcoin.

La stratégie de roulement permet aux traders de maintenir une exposition au Bitcoin sans clôturer leurs positions à l’expiration du contrat. Par conséquent, le prix du Bitcoin est moins sensible aux afflux de Bitcoin malgré des flux importants, ce qui pourrait expliquer pourquoi il n’a pas atteint de nouveaux sommets historiques après l’afflux de 4 milliards de dollars.

Le prix post-Bitcoin reflète la dynamique commerciale de base, et non la suppression, apparu en premier sur CryptoSlate.