La montée en puissance des ETF Bitcoin et les implications futures sur le marché

Ce qui suit est un article invité de Shane Neagle.

Quels que soient les fondamentaux d’un actif, sa valeur est régie par une caractéristique sous-jacente : la liquidité du marché. Est-il facile pour le grand public de vendre ou d’acheter cet actif ?

Si la réponse est oui, l’actif reçoit un volume de transactions élevé. Lorsque cela se produit, il est plus facile d’exécuter des transactions à des niveaux de prix variés. À son tour, une boucle de rétroaction se crée : une découverte plus solide des prix renforce la confiance des investisseurs, ce qui stimule une plus grande participation au marché.

Depuis le lancement de Bitcoin en 2009, il s’appuie sur les échanges cryptographiques pour établir et étendre la profondeur de son marché. Plus il devenait facile d’échanger du Bitcoin dans le monde entier, plus il devenait facile pour le prix du BTC d’augmenter.

De la même manière, lorsque les rails fiat-crypto tels que Mt. Gox ou FTX échouent, le prix du BTC en souffre grandement. Ce ne sont là que quelques obstacles sur le chemin de la légitimation et de l’adoption du Bitcoin.

Cependant, lorsque la Securities and Exchange Commission (SEC) a approuvé 11 fonds négociés en bourse (ETF) Bitcoin négociés au comptant en janvier 2024, Bitcoin a gagné une nouvelle couche de liquidité.

Il s’agit d’une étape importante en matière de liquidité et d’un nouveau niveau de crédibilité pour Bitcoin. L’entrée dans le monde des bourses réglementées, aux côtés des actions, a fait disparaître les opposants qui remettaient en question le statut de Bitcoin en tant qu’or numérique décentralisé.

Mais comment cette nouvelle dynamique de marché se manifeste-t-elle à long terme ?

La démocratisation du Bitcoin grâce aux ETF

Dès le départ, La nouveauté du Bitcoin réside dans sa faiblesse et sa force. D’une part, c’est une révolution monétaire que de détenir la richesse dans sa tête et de pouvoir ensuite la transférer sans frontières.

Les mineurs de Bitcoin peuvent le transférer sans autorisation, et toute personne ayant accès à Internet peut devenir mineur. Aucun autre actif ne possède cette propriété. Même l’or, dont l’offre est relativement limitée et résistante à l’inflation, peut être facilement confisqué, comme cela s’est produit en 1933 en vertu du décret 6102.

Cela signifie que Bitcoin est un véhicule de richesse intrinsèquement démocratisant. Mais la garde de soi s’accompagne d’une grande responsabilité et d’une marge d’erreur. Les données de Glassnode montrent qu’environ 2,5 millions de bitcoins sont devenus inaccessibles en raison de la perte de mots de départ qui peuvent régénérer l’accès au réseau principal Bitcoin.

Cela représente 13,2 % de l’offre fixe de 21 millions de BTC de Bitcoin. En effet, l’auto-conservation suscite de l’anxiété chez les investisseurs particuliers et institutionnels. Les gestionnaires de fonds s’engageraient-ils dans l’allocation de Bitcoin avec un tel risque ?

Mais les ETF Bitcoin ont complètement changé cette dynamique. Les investisseurs cherchant à se protéger contre la dépréciation monétaire peuvent désormais déléguer la garde à de grandes sociétés d’investissement. Et eux, de BlackRock et Fidelity à VanEck, le délèguent à des échanges cryptographiques choisis comme Coinbase.

Bien que cela réduise la fonction d’auto-garde du Bitcoin, cela renforce la confiance des investisseurs. Dans le même temps, les mineurs, via une preuve de travail, font toujours du Bitcoin un actif décentralisé, quelle que soit la quantité de BTC thésaurisée dans les ETF. Et Bitcoin reste à la fois un actif numérique et un actif matériel fondé sur la puissance de calcul (hashrate) et l’énergie.

Les ETF Bitcoin remodèlent la dynamique du marché et la confiance des investisseurs

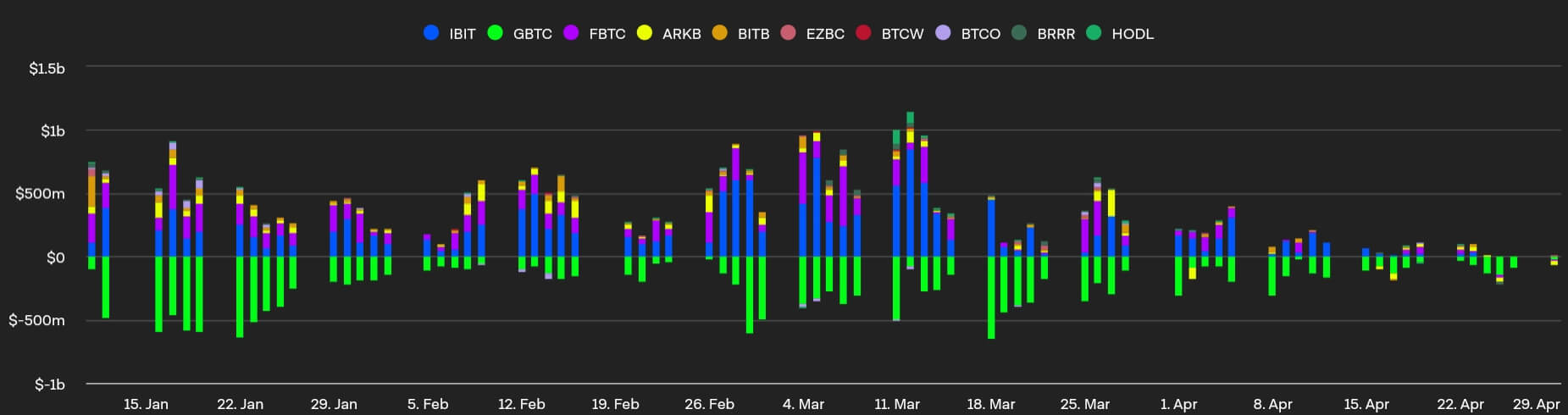

Depuis le 11 janvier, les ETF Bitcoin ont ouvert les vannes des capitaux pour approfondir la profondeur du marché du Bitcoin, ce qui a généré un volume cumulé de 240 milliards de dollars. Cet afflux important de capitaux a également modifié le prix d’équilibre pour de nombreux investisseurs, influençant leurs stratégies et leurs attentes en matière de rentabilité future.

Pourtant, bien que le lancement ait largement réussi à dépasser les attentes, les sorties négatives ont gagné du terrain à mesure que le battage médiatique des ETF Bitcoin s’est atténué.

Au 30 avril, les flux d’ETF Bitcoin avaient généré un montant négatif de 162 millions de dollars, marquant la cinquième journée consécutive de sorties négatives. Pour la première fois, les sorties ARKB (jaune) d’Ark ont dépassé GBTC (vert), avec un montant négatif de 31 millions de dollars contre 25 millions de dollars respectivement.

Étant donné que cela s’est produit après la quatrième réduction de moitié du Bitcoin, qui a réduit le taux d’inflation du Bitcoin à 0,85 %, on peut affirmer sans se tromper que les préoccupations macroéconomiques et géopolitiques ont temporairement éclipsé les fondamentaux du Bitcoin et approfondi la profondeur du marché.

Cela était encore plus évident lorsque l’ouverture des ETF Bitcoin par la Bourse de Hong Kong n’a pas abouti. Malgré l’ouverture de l’accès aux capitaux aux investisseurs de Hong Kong, le volume ne représentait que 11 millions de dollars (2,5 millions de dollars en ETF Ether), contre 100 millions de dollars attendus.

En bref, les débuts des ETF crypto à Hong Kong ont été près de 60 fois inférieurs à ceux des États-Unis. Bien que les citoyens chinois ayant des entreprises enregistrées à Hong Kong puissent participer, les investisseurs de Chine continentale sont toujours interdits.

De même, étant donné que la Bourse de New York (NYSE) est environ cinq fois plus grande que la Bourse de Hong Kong, il est peu probable que les ETF Bitcoin/Ether de la Bourse de Hong Kong dépassent 1 milliard de dollars au cours des deux premières années, selon l’analyste Bloomberg ETF. Éric Balchunas.

Perspectives futures et défis potentiels

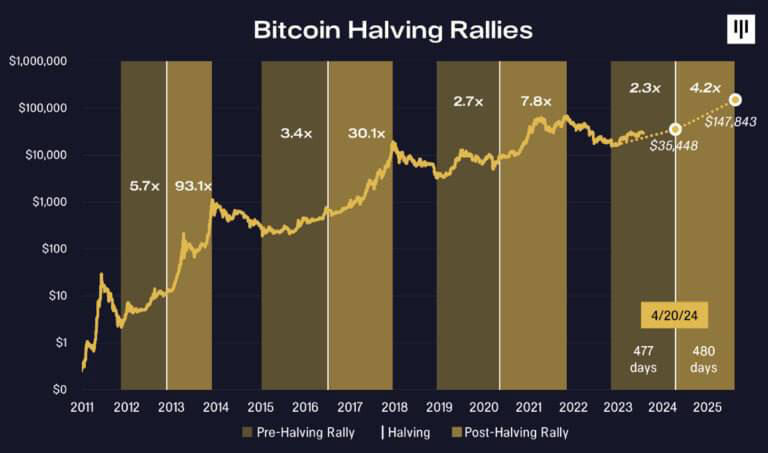

Au cours de l’extravagance de liquidité des ETF Bitcoin, le prix du BTC a sondé à plusieurs reprises le seuil supérieur à 70 000 $, atteignant le nouveau sommet historique de 73,7 000 $ à la mi-mars.

Cependant, les mineurs et les détenteurs ont profité de cette opportunité pour exercer une pression de vente et récolter des gains. Avec des esprits désormais modérés à la fourchette des 60 000 $, les investisseurs auront de plus grandes opportunités d’acheter du Bitcoin à prix réduit.

Non seulement le taux d’inflation du Bitcoin est de 0,85 % après la quatrième réduction de moitié, par rapport à l’objectif de 2 % de la Fed en dollars américains, mais plus de 93 % de l’offre de BTC a déjà été extraite. L’afflux de BTC extraits est passé d’environ 900 BTC par jour à environ 450 BTC par jour.

Cela se traduit par une plus grande rareté du Bitcoin, et ce qui est rare a tendance à devenir plus précieux, surtout après avoir légitimé l’investissement Bitcoin au niveau institutionnel via les ETF Bitcoin. À tel point que l’analyse de Bybit prévisions de choc d’offre sur les bourses d’ici la fin de 2024. Alex Greene, analyste principal de Blockchain Insights, a déclaré :

« La montée de l’intérêt institutionnel a stabilisé et considérablement augmenté la demande pour Bitcoin. Cette augmentation va probablement exacerber la pénurie et faire grimper les prix après la réduction de moitié.

Après des réductions de moitié précédentes en l’absence de l’environnement Bitcoin ETF, le prix du Bitcoin a augmenté jusqu’à 7,8 fois les gains en 480 jours. Bien qu’une capitalisation boursière plus élevée du Bitcoin rende de tels gains moins probables, de multiples augmentations d’appréciation restent sur la table.

Dans l’intervalle, il faut toutefois s’attendre à une volatilité des marchés. Avec La situation de Binance est résolueen plus de laisser derrière lui la série de faillites cryptographiques en 2022, la principale source de FUD reste le gouvernement.

Malgré Les efforts de Tom Emmer, en tant que whip de la majorité républicaine, même les portefeuilles d’auto-garde pourraient être ciblés comme transmetteurs d’argent. Le FBI a récemment fait allusion à cette direction avec le avertissement contre l’utilisation de « services de transmission de crypto-monnaie non enregistrés ».

De même, cette année, la politique de la Réserve fédérale en matière de taux d’intérêt pourrait supprimer l’appétit pour les actifs risqués comme le Bitcoin. Néanmoins, la perception du Bitcoin et du marché qui l’entoure n’a jamais été aussi mature et stable.

Si le régime réglementaire change de cap, les petites entreprises pourraient même abandonner des solutions telles que financement sur facture et passez à un système pris en charge par BTC ETF.

Conclusion

Après des années de refus des ETF Bitcoin pour le trading au comptant, ces véhicules d’investissement ont érigé de tout nouveaux ponts de liquidité. Même supprimés par Grayscale (GBTC) de Barry Silbert, ils se sont révélés être une forte demande institutionnelle pour un produit en appréciation.

Avec le quatrième Bitcoin en baisse de moitié, la rareté accrue et les allocations des gestionnaires de fonds sont désormais une certitude. De plus, le sentiment dominant est que les monnaies fiduciaires seront perpétuellement dévaluées aussi longtemps que les banques centrales existeront.

Après tout, comment les gouvernements pourraient-ils continuer à se financer malgré d’énormes déficits budgétaires ?

Cela rend Bitcoin d’autant plus attrayant à long terme après que les détenteurs ont profité des bénéfices des nouveaux points ATH. Entre ces hauts et ces creux, le fond du Bitcoin continuera probablement à monter dans les eaux institutionnelles plus profondes.

L’article L’essor des ETF Bitcoin et les implications futures du marché apparaît en premier sur CryptoSlate.