Comment Convex a-t-il dépassé MakerDAO, Aave et Yearn ?

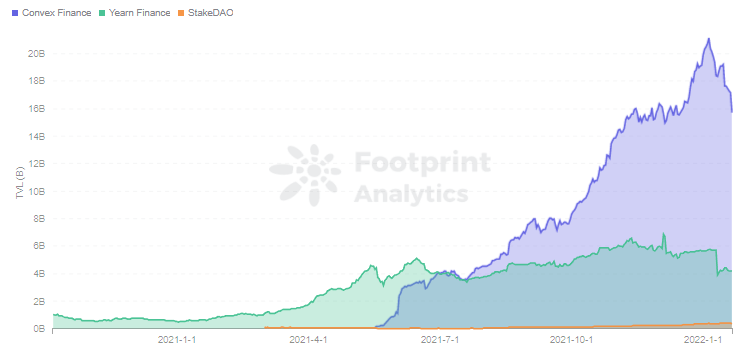

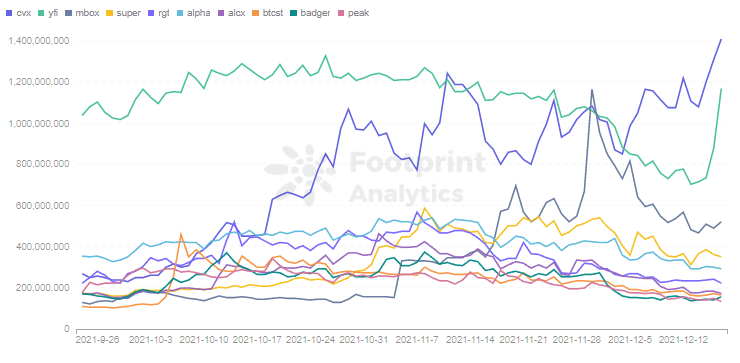

D’après les données de Footprint Analyticsles TVL de Curve et de Footprint Analytics sont les mêmes. Convexe a dépassé Aave, anciennement le numéro 1 DeFi en novembre et décembre. Poursuivant sur sa lancée, Convex a également dépassé MakerDAO à la fin du mois de décembre, pour devenir le deuxième projet le mieux classé derrière Curve.

La croissance du TVL de Convex est fortement corrélée à celle de Curve, car Convex a été lancé à l’origine pour aider les LP qui offrent des liquidités sur Curve à gagner facilement des commissions de négociation et à réclamer des rendements accrus sans bloquer le CRV. Convex veut permettre aux LP d’augmenter les rendements sans perdre de liquidité.

Dans cet article, nous allons comparer Convex avec Curve et Yearn, qu’il a également dépassé, afin d’analyser comment Convex s’est hissé à la deuxième place du DeFi du point de vue des données. Pourquoi Yearn ? En tant que leader parmi les agrégateurs de rendement, Yearn est souvent comparé à Convex.

Rendre Curve accessible à tous

Avant d’examiner Convex, il est nécessaire de comprendre les éléments suivants Courbequi est actuellement le meilleur projet de la catégorie DEX de TVL et qui se concentre sur les échanges entre les monnaies stables. De nombreux investisseurs apprécient Curve pour son faible slippage, ses frais réduits et ses pertes impermanentes. Les traders et les LP obtiennent les meilleurs frais sur Curve.

Curve fournit des incitations aux LPs par l’émission de jetons CRV. Les utilisateurs peuvent obtenir des veCRV non circulants en jalonnant irréversiblement des CRV. Le montant obtenu est lié à la durée du piquetage, avec une période de blocage de 4 ans pour obtenir des veCRV à un ratio de 1:1.

Les utilisateurs sacrifieront la liquidité pour le veCRV en raison de la part des frais de gouvernance de la communauté et surtout de la possibilité d’augmenter les rendements des LPs jusqu’à 2,5x. Cependant, la période minimale de blocage d’un an constitue un obstacle, et Convex peut résoudre cette lacune.

Les utilisateurs qui déposent des jetons LP de Curve dans Convex recevront le TAP de base de Curve, le TAP boosté de CRV et le jeton CVX de Convex.

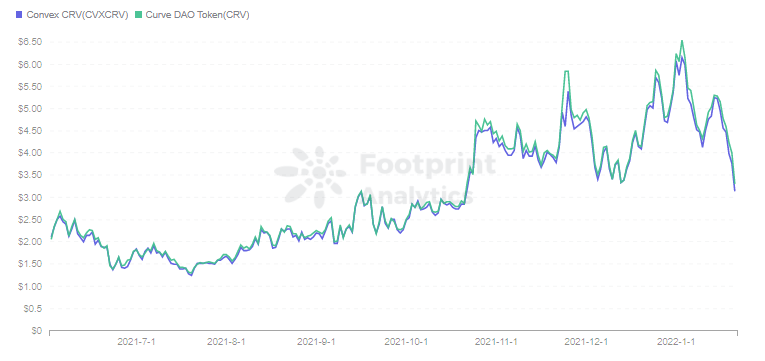

Les utilisateurs peuvent également miser des CRV sur Convex et recevront des CVX en récompense. L’enjeu est ici aussi irréversible. La VRC cvx obtenue à partir de l’enjeu est comme une cartographie de la VRC ve sur Convex, mais elle peut être échangée sur le marché. Les prix du veCRV et du cvxCRV restent presque identiques et peuvent être échangés dans un rapport proche de 1:1 sur Uniswap et SushiSwap.

Les utilisateurs bénéficient d’une augmentation de leurs revenus tout en conservant leur liquidité. Pour Convex, qui collecte un grand nombre de CRV, il gagnera suffisamment de voix sur Curve pour une allocation incitative entre les pools.

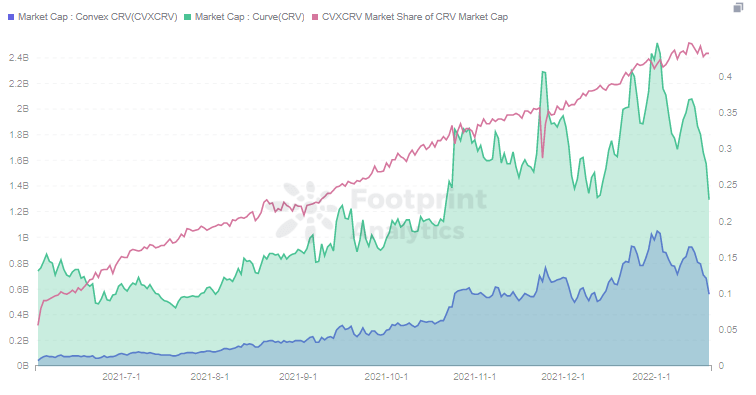

Comme le montre Footprint Analytics, la capitalisation boursière de cvxCRV augmente maintenant à un rythme plus rapide que celle des CRV, atteignant 43 % de celle des CRV. Cela signifie qu’avec près de la moitié de tous les utilisateurs qui jalonnent leurs avoirs CRV sur Convex, Convex aura un impact significatif sur la distribution des incitations à Curve.

En plus de résoudre le problème de la liquidité, Convex simplifie le processus de fonctionnement complexe de Curve pour offrir aux utilisateurs une expérience pratique. Une analyse plus approfondie de Curve peut être trouvée dans la présentation conjointe de Footprint Analytics avec la communauté Blockchain NYC, « Introduction à la définition et à l’analyse de Curve Finance« .

La bataille pour le sommet de l’agrégateur de rendement avec Yearn

À mesure que l’écosystème DeFi se développe, de nouveaux jetons sont ajoutés au pool de Curve. Curve a actuellement plus de 100 pools, y compris des factory pools (pools sans permission permettant à quiconque de déployer sur Curve sans vérifier les demandes).

Il est très important pour les projets de rivaliser pour le vote de veCRV afin de se démarquer parmi les pools. Cela a conduit à la bataille des plateformes d’agrégation de rendement menée par Yearn.

Pour les partis du projet, avoir suffisamment de veCRV leur permet de voter dans la communauté pour peser la distribution de CRV. C’est pourquoi Yearn a également mis en place des pools de veCRV pour absorber les CRV. Comme dans le cas de Convex, les utilisateurs recevront un taux d’intérêt annuel élevé après avoir effectué un dépôt, ainsi que des veCRV qui pourront circuler sur le marché.

Mais Yearn, le pionnier du Yield, a été dépassé par Convex en moins de 2 mois. Si les mécanismes sont globalement les mêmes, les cas d’utilisation de leurs tokens sont légèrement différents.

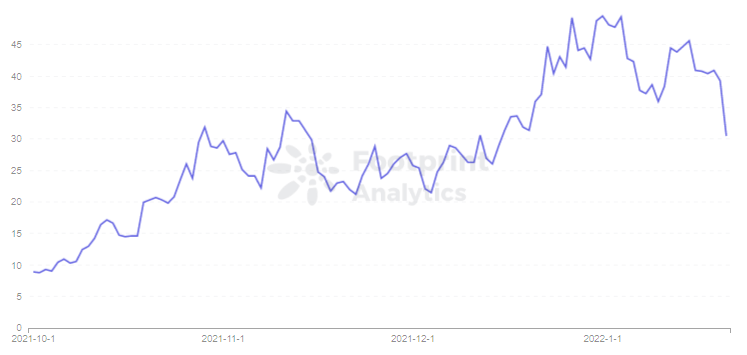

YFI et CVX sont les jetons de gouvernance pour Yearn et Convex respectivement, mais verrouiller CVX permet également aux utilisateurs de voter sur les décisions de gouvernance de Convex sur Curve. Cela revient à influencer l’allocation incitative du pool Curve par le biais de CVX, en déplaçant la décision sur Curve avec CRV vers CVX. Le prix de CVX a également grimpé, passant à 39 $ au 20 janvier.

Alors que l’offre de seulement 33 000 YFI a conduit à un prix beaucoup plus élevé que CRV, CVX a dépassé YFI en termes de capitalisation boursière en décembre.

A la fin du mois de janvier, il semble que Yearn ait perdu au profit de Convex. Cependant, nous pouvons également constater qu’un grand nombre de stratégies de pooling de Yearn font appel à Convex. Afin d’améliorer les revenus de son propre pool d’usines, Yearn a également confié son veCRV à Convex.

Résumé

Convex est devenu le deuxième plus grand projet de DeFi en :

- Résolvant les problèmes de revenus et de liquidité des CRVs jalonnés par Curvex.

- Simplifier le processus opérationnel complexe de Curve.

- Déplacer les droits de vote axés sur Curve vers Convex en influençant l’allocation incitative du pool de Curve par CVX. Même Yearn a inclus Convex dans sa stratégie.

Les liens profonds avec Curve ont également lié son risque avec Curve. Un protocole entièrement dépendant d’autres projets revient à mettre tout son avenir entre les mains d’autres personnes.

À l’heure actuelle, Yearn connaît une croissance lente, mais continue de s’appuyer sur les propriétés Lego du monde DeFi pour continuer à se développer. En plus d’offrir un pool de plus de jetons, il construit également Iron Bank avec Cream pour les prêts et s’associe avec Cover pour l’assurance.

Pour Curve, Convex semble être devenu une filiale de Curve. Comme Convex détient plus de veCRV avec plus de votes, il semble inverser les positions de l’hôte et de l’invité.

Qu’est-ce que Footprint Analytics ?

Footprint Analytics est une plateforme d’analyse tout-en-un pour visualiser les données blockchain et découvrir des insights. Elle nettoie et intègre les données on-chain afin que les utilisateurs, quel que soit leur niveau d’expérience, puissent rapidement commencer à faire des recherches sur les tokens, les projets et les protocoles. Grâce à plus d’un millier de modèles de tableaux de bord et à une interface glisser-déposer, chacun peut créer ses propres graphiques personnalisés en quelques minutes. Découvrez les données de la blockchain et investissez plus intelligemment avec Footprint.

Date & ; Auteur : vendredi 4 février 2022, simon@footprint.network

Source des données : Tableau de bord convexe de Footprint Analytics

- Site Web de Footprint

- Discord

- Télégramme

- YouTube