Analyse technique ou analyse fondamentale : quelle est la meilleure ? Une approche hybride : détails de l’ICO, prix, roadmap, whitepaper…

Dans le monde dynamique du trading d’actifs, deux écoles de pensée prédominantes sont l’analyse fondamentale et technique. Ces méthodologies guident les investisseurs et les traders dans la maximisation des rendements. D’après notre expérience, l’intégration des connaissances des deux écoles est cruciale. Nous partagerons les enseignements de notre expérience collective, appuyés par des exemples concrets, pour clarifier ces concepts et plaider en faveur d’une approche hybride qui utilise les atouts des deux méthodes.

Analyse fondamentale : la boussole de l’investisseur à long terme

Benjamin Graham, père de l’investissement axé sur la valeur et auteur de « The Intelligent Investor », a résumé l’essence de l’analyse fondamentale dans son conseil : « N’investissez que si vous êtes à l’aise de posséder une action, même si vous n’avez aucun moyen de connaître son cours quotidien. » .’ Cette philosophie est la pierre angulaire de l’analyse fondamentale, axée sur la compréhension de la valeur intrinsèque d’un actif, du « quoi » et du « pourquoi » derrière un investissement.

D’autres gourous de l’investissement comme Peter Lynch et Charlie Munger ont utilisé avec succès cette stratégie pour surperformer constamment le marché. Cela implique une analyse approfondie des finances d’une entreprise, de son environnement et de la dynamique du secteur afin de déterminer si elle est sous-évaluée ou surévaluée. Ce processus comprend l’évaluation de facteurs tels que la croissance du PIB, la compétitivité du secteur et des éléments spécifiques à l’entreprise tels que le style de gestion et le modèle commercial. L’observation de Peter Lynch sonne juste dans notre approche : « Une action est une propriété partielle d’une entreprise. »

Concepts clés de l’analyse fondamentale

Valeur intrinsèque : le cœur de l’analyse fondamentale

La valeur intrinsèque est au cœur de l’analyse fondamentale. Il représente la valeur « réelle » d’une action, basée sur des fondamentaux tels que les bénéfices, les dividendes et le taux de croissance, plutôt que sur le prix actuel du sentiment du marché. Prenons le cas de GameStop, dont le cours de l’action a connu des fluctuations spectaculaires sur une courte période, davantage motivées par le sentiment du marché que par des changements dans les fondamentaux réels de l’entreprise. Notre objectif en analyse fondamentale est d’identifier cette valeur intrinsèque, au-delà des fluctuations du marché à court terme. Comme le dit l’investisseur Bill Ackman, l’investissement devrait être un processus rationnel, libre de toute influence émotionnelle et axé uniquement sur les faits.

Investissement de valeur ou investissement de croissance : les deux faces d’une même médaille

L’analyse fondamentale se divise en deux stratégies principales : l’investissement de valeur et l’investissement de croissance.

- Les investisseurs axés sur la valeur recherchent des actions qu’ils estiment sous-évaluées et les vendent à un prix inférieur à leur valeur intrinsèque. Ils privilégient généralement les actions avec de faibles ratios cours/bénéfice (P/E). Par exemple, ils pourraient être attirés par une entreprise manufacturière établie confrontée à des problèmes temporaires, pensant que le cours de ses actions finira par se réaligner sur sa valeur intrinsèque.

- Les investisseurs en croissance recherchent des entreprises présentant des signes de croissance supérieure à la moyenne. Ils peuvent opter pour des actions avec des ratios P/E élevés, en se concentrant sur les bénéfices potentiels plutôt que sur les bénéfices actuels. Un choix typique pourrait être une startup technologique dont les revenus ou les effets de réseau augmentent rapidement.

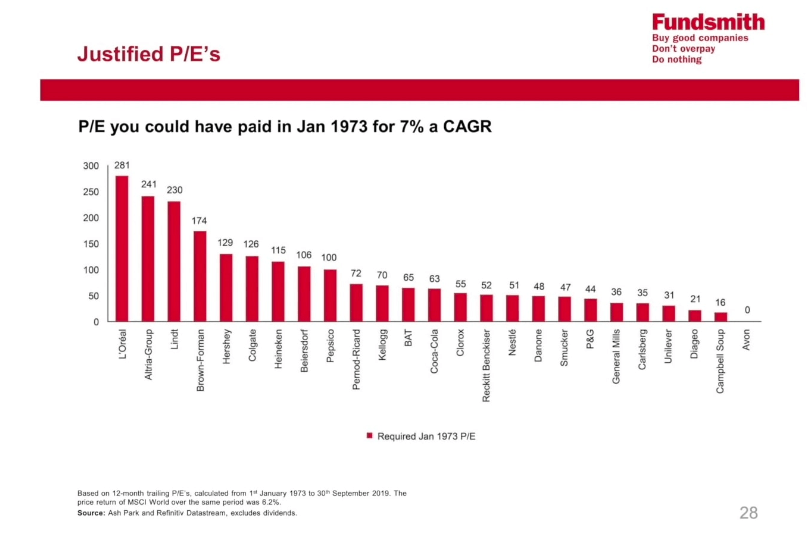

Malgré leurs différences, les deux stratégies ont toujours connu du succès. Des ratios P/E élevés peuvent toujours générer d’excellents rendements, comme en témoignent les entreprises qui ont enregistré des taux de croissance annuels composés (TCAC) de plus de 7 %, comme le montre le graphique ci-dessous.

Marge de sécurité : un tampon pour les investisseurs prudents

Le concept de « marge de sécurité », comme l’explique l’investisseur Seth Klarman, est vital. Il suggère d’acheter avec un coussin supplémentaire pour tenir compte des incertitudes et des biais. Puisque la valeur intrinsèque est une approximation, soumise à nos interprétations et à un excès de confiance potentiel, cette marge fournit un filet de sécurité contre les variables imprévues et les erreurs de jugement.

Analyse technique : synchroniser le marché avec précision

À l’opposé, l’analyse technique se concentre sur le « quand » investir. Il interprète les données historiques du marché pour prévoir les mouvements futurs des prix. Charles Dow, souvent considéré comme le grand-père de cette méthodologie, a souligné l’importance de discerner les signaux du marché. Les analystes techniques utilisent des outils tels que des graphiques, des indicateurs (tels que la moyenne mobile et l’indice de force relative) et des modèles (comme le triangle ascendant ou la tête et les épaules) pour prédire les mouvements du marché.

Par exemple, comprendre le formations de modèles de chandeliers dans un titre peut guider les décisions sur les moments d’achat ou de vente optimaux. Cette méthode est particulièrement bénéfique pour les traders à court terme qui exploitent la psychologie et les tendances du marché.

Concepts clés de l’analyse technique

Analyse des prix et des volumes

Cela implique d’examiner les mouvements historiques des prix et les volumes de transactions. Les éléments clés comprennent :

- Niveaux de résistance et de support : points où les prix s’arrêtent et s’inversent historiquement.

- Moyennes mobiles : des outils tels que SMA et EMA aident à identifier les tendances.

- Graphiques en chandeliers : affichez les prix d’ouverture, de clôture, hauts et bas pour une période spécifique.

Analyse de tendance

Se concentre sur l’identification de la direction et de la force des tendances du marché en utilisant :

- Lignes de tendance : connectez les hauts et les bas pour visualiser les tendances.

- Canaux de prix : lignes parallèles indiquant des points d’achat et de vente potentiels.

Cycles de marché

Comprendre la nature cyclique des marchés, y compris les phases telles que l’accumulation, la majoration, la distribution et le creux, aide à aligner les stratégies d’investissement sur la dynamique du marché.

Niveaux de support et de résistance

L’identification de ces niveaux aide à repérer les opportunités commerciales potentielles, le support indiquant un arrêt probable de la baisse des prix et la résistance suggérant une pause dans la hausse des prix.

Chacun de ces concepts joue un rôle essentiel dans l’analyse technique, offrant un aperçu du comportement du marché et aidant à la prise de décision concernant les stratégies de trading.

Conclusion : maximiser le potentiel d’investissement avec une approche hybride

Notre parcours complet à travers les domaines de l’analyse fondamentale et technique aboutit à une stratégie combinée puissante qui, selon nous, optimise le potentiel d’investissement. Prenons un exemple pratique pour illustrer cette approche hybride en action.

Imaginez que nous analysons un titre particulier. Grâce à une analyse fondamentale, nous évaluons sa santé financière, sa position sur le marché et ses perspectives de croissance, concluant qu’elle est sous-évaluée – un joyau caché potentiel. Cela nous donne une thèse d’investissement solide et une compréhension approfondie de la valeur intrinsèque de l’actif.

Ensuite, nous nous tournons vers l’analyse technique pour affiner notre stratégie. Nous examinons les tendances des prix, les niveaux de support et de résistance, ainsi que d’autres indicateurs techniques pour déterminer le moment optimal pour entrer sur le marché. Peut-être que le titre s’approche d’un niveau de support important, ce qui suggère un probable rebond des prix. Nous décidons que c’est notre signal d’achat.

Essentiellement, la synergie de l’analyse fondamentale et technique nous permet de fonder nos décisions sur une compréhension approfondie de la valeur d’un actif, tout en capitalisant sur le timing du marché pour maximiser les rendements. Cette approche équilibrée et double méthodologie nous permet de naviguer dans les complexités du paysage de l’investissement avec plus de confiance et d’efficacité.